点击数:12512017-08-31 23:27:26 来源: 锂电池百人会

高比能量+高安全性,铸就软包电池性能优势。软包锂电池结构上的最大特点在于使用铝塑复合膜作为包装材料,主要优势包括:1)铝塑膜外部包装、不会轻易爆炸,故安全性能高;2)铝塑膜重量轻、空间利用率高,故能量密度大;3)电池内阻小、寿命更长,故循环性能好。在电池高能量密度要求下,其安全性、能量密度等优势将更受重视。

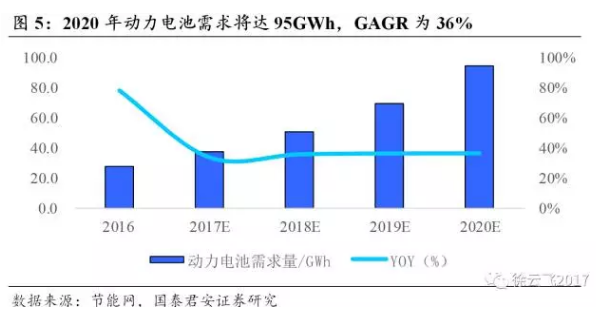

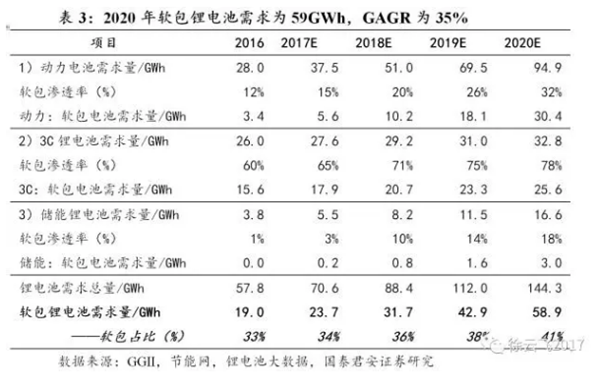

动力领域渗透加速,软包锂电池高速发展。软包动力锂电池技术的第一梯队主要是日韩企业,尤其是LG是软包动力锂电的全球龙头,其产品的能量密度及稳定性均较佳,雪佛兰、日产等车企主要采用LG软包电池,总体来看,日韩等国际车企对于软包锂电的技术路线认可度较高。国内目前主流的电动车企也在加速软包电池的应用。北汽、上汽等乘用车企纷纷开始尝试使用软包电池,其中万向A123和孚能科技软包电池占据主流。国内三元软包技术进步明显,能量密度大幅提升,以孚能科技为例,单体能量密度达到220wh/kg,pack后在140-160wh/kg之间。软包趋势兴起,动力电池企业为抢占先机,加大软包扩产力度,9家软包电池企业2017年底软包电池产能将达27GWh。我们认为锂电池需求与软包渗透率并肩增长,2020年软包渗透率41%左右,软包电池需求将达59GWh,GAGR为35%。

铝塑膜市场高速增长,进口替代加速进行。全球(中国)铝塑膜市场和技术一直被日韩少数企业垄断,国产率仅为5%,进口替代空间非常大。新纶科技通过对日本凸版印刷(旗下T&T)铝塑膜业务的收购,目前产能为200 万平/月,未来总产能将达600万平,我们认为随着国产铝塑膜的放量,预计2017年国产铝塑膜的市占率将超过10%,到2020年或达到40%。

风险提示:宏观经济下行风险;新能源汽车政策调整风险;铝塑膜国产化进展不及预期。

1、高比能量+高安全性,铸就软包电池性能优势

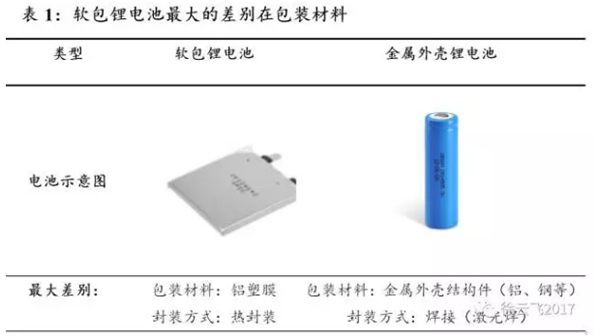

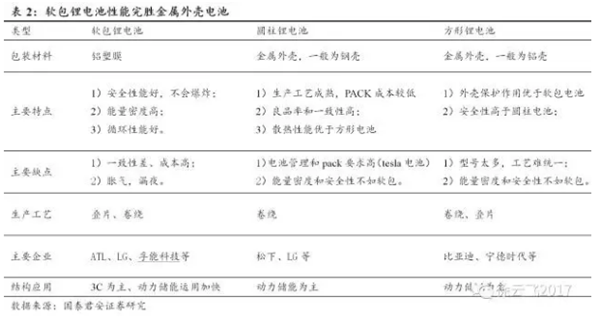

结构差异在封装材料,软包锂电技术难度高。软包锂电池与传统锂电池在正极、负极、电解液等材料应用及结构布局方面较为类似,最大的差异在于包装材料,传统锂电均有铝壳或者钢壳等外壳,而软包锂电是使用铝塑复合膜作为包装材料,材料差异进而决定了其封装方式的不同。由于使用了铝塑包装膜材料,软包锂电池采用的是热封装密封,而金属外壳锂电池一般采用金属壳焊接密封(激光焊)。

对软包电池而言,采用铝塑复合膜包装技术难度高,主要体现在两方面,一是铝塑膜的性能强度决定电池的设计应用场景,二是封装技术觉得的电池安全性。

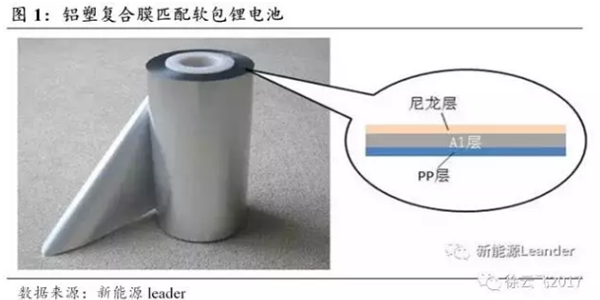

铝塑膜通常分为三层,即外阻层(一般为尼龙BOPA或PET构成的外层保护层)、阻透层(中间层铝箔)和内层(多功能高阻隔层)。材料难度较大,内层一般要求较高的耐热性,防止出现短路,中间层需具备良好的耐水蒸气性及稳定的加工性能,外层需要较强的抗冲击性能、耐穿刺性等,目前铝塑膜的技术还存在较大的技术提升空间。另外良好的封装技术是软包电池技术的关键,能有效解决发鼓(胀气)问题,原因主要是:a)铝塑膜材料的热封边问题,水蒸气进入反应膨胀漏液;b)电池设计问题(发生的概率较小),内部短路热失控。

软包锂电池的安全性及能量密度指标优于传统锂电。软包电池在外形设计和电池应用方面均具备一系列的优势。

1、安全性能高,高能状态下无爆炸风险。在结构上,软包电池采用铝塑复合膜外部包装,发生安全问题时,软包电池一般会鼓气裂开,而不像金属外壳锂电池内部积蓄能量及气体而炸裂,到目前为止,国内外软包电池未发生爆炸事故。

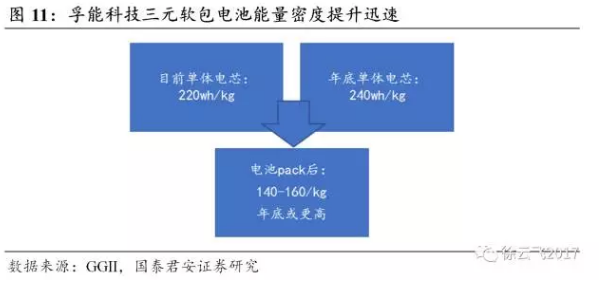

2、单体及系统能量密度提升37%以上。软包锂电的能量密度提高可通过自身优异的物理特性而提高,一是由于采用铝塑膜后减少了结构件的应用,软包电池较同等容量的钢壳锂电池质量减轻最大可达40%,较铝壳锂电池质量可轻约20%。二是因为软包设计的形状容易改变,可根据实际的需要进行定制从而提高空间利用率。目前孚能科技的软包电池单体能量密度达到220wh/kg,系统能量密度在140-160wh/kg之间,其能量密度远高于采用相同材料体系的动力锂电池。

3、循环性能提升,不易发生衰减。对系统而言,软包电池的内阻较金属外壳锂电池小,可以极大的降低电池的自耗电,有利于节约能量;另一方面,软包电池的循环寿命更长,测试表明100次循环衰减比铝壳少4%-7%。

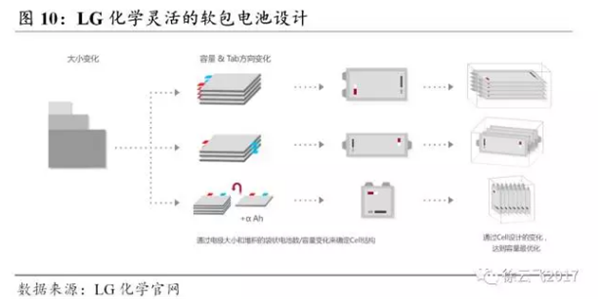

此外,软包锂电池的外形具有设计灵活的优势,在此基础上,根据pack箱体的具体尺寸进行定制化设计,或者单体经过层级式等多种电池排布方式,实现充分利用电池箱体的内部空间,满足差异化的客户需求。

在以上种种优点以外,软包电池目前进展缓慢也有其不足之处,如一致性较差、成本较高,容易发生胀气、漏液。胀气、漏液则可以通过提升铝塑膜质量、密封工艺、模组加固降低震动等方式来改善甚至解决。一致性和成本问题可通过规模化生产和铝塑膜的国产化等共同解决。

2、动力领域渗透加速,软包市场增速将达35%

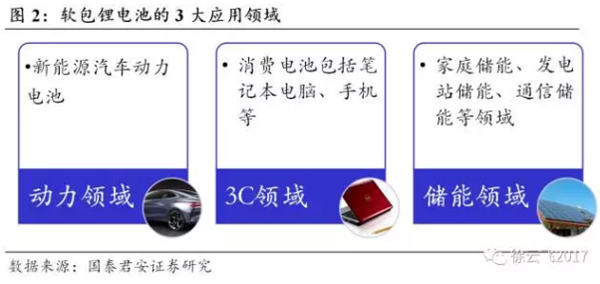

软包锂电池的下游市场可细分为3C领域、动力领域和储能领域。软包电池的应用首先是在3C领域,其发展历程随着数码电池的内部集成进程而快速发展,尤其是在笔记本电脑、手机等电池的集成化,截止到2016年软包电池的渗透率近60%,但近年来传统3C产品消费增速的放缓,高渗透率下,相应软包的需求增速也在逐步放缓。与此同时,随着新能源汽车持续高增长,2016年动力电池出货量大增成为锂电池行业发展的主驱动力,当前软包锂电市场渗透率也不断提高,2016年近12%。而储能市场则是锂电池应用的新兴领域,短期应用软包较少,未来随着软包成本的下降,在此领域也具备较大的增长潜力。

动力领域需求高速增长,软包渗透率加速提升。2016年软包在动力领域的渗透率较低,预计约为12%,但自从去年新能源汽车推广政策与能量密度联动后,在2020年电池单体能量密度350wh/kg,系统能量密度260wh/kg的指引下,软包电池作为当前性能最高的动力电池,卓越性能在动力领域的认可度不断提升,我们预计至2020年软包在动力领域的渗透率将达32%左右,其中软包电池需求量为30GWh,GAGR为75%,软包的需求量增速将超过动力锂电池的增速。

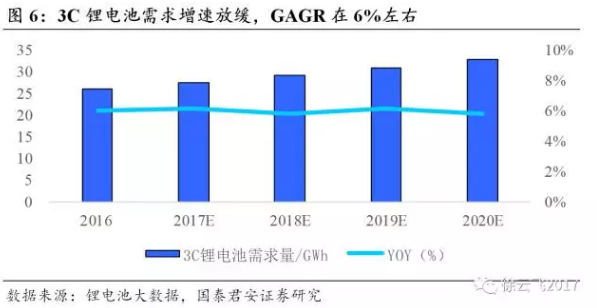

3C锂电池增速放缓,但软包渗透率仍有提升空间。笔记本电脑、智能手机等传统消费电子产品的普及率已较高,相应的终端产品出货量增长较为缓慢甚至有下滑风险,导致3C领域的锂电池需求增速放缓,但是考虑到可穿戴设备、无线蓝牙音箱等新兴电子产品市场的扩张,未来3C领域的锂电池需求增速可维持在6%上下。另外是3C领域软包渗透率高达60%并仍有上升空间,综合来看,我们预计2020年3C锂电池软包渗透率可达78%左右,需求量达25.6GWh左右。

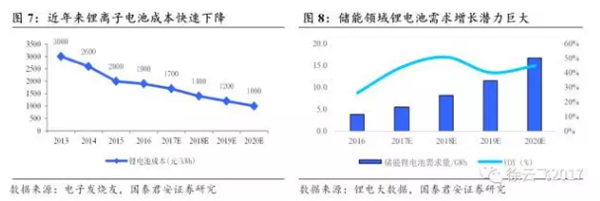

储能市场需求旺盛,软包锂电池在此领域同样具备增长的潜力。凭借循环寿命长,能效高,绿色环保等优势,锂电池在储能领域应用加快,2016年锂电池占我国化学储能装机总量的52%。随着锂电池制造成本的降低以及国家储能支持政策的相继推出落地,储能市场有望迎来爆发式发展,软包锂电池的能量密度高,且在安静无振动的工作环境下,其高安全性的优势也有望收到储能应用的青睐,我们乐观预计2020年储能锂电池出货量将达17GWh,软包渗透率或超18%。

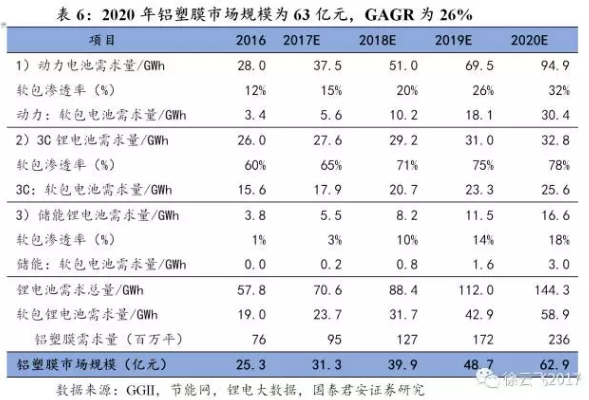

软包电池受益于锂电需求量扩张及渗透率的并肩增长,2020年软包锂电池需求将达59GWh。总量上来讲,我国锂电池需求将保持较高增速(GAGR为27%),2020年总需求将达144.3GWh。根据以上分析,我们认为软包在动力领域的加速渗透将带动整体软包锂电池的总量快速增长,我们预计2020年软包渗透率达41%,软包锂电池需求将达58.9GWh,GAGR为35%。

3、软包电池异军突起,已成兵家必争之地

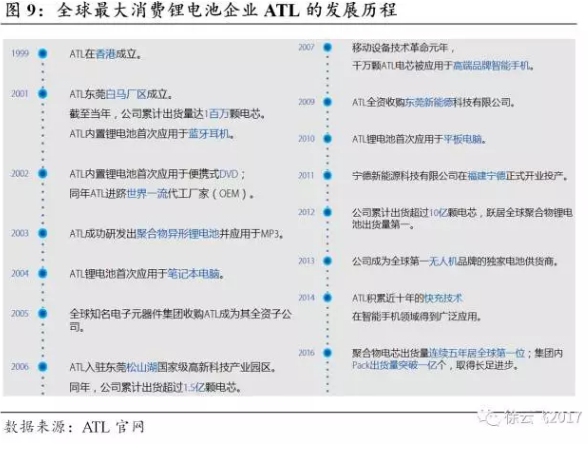

3.1. 消费领域格局稳定,ATL掌握软包话语权

软包电池消费领域格局稳定,ATL领导的行业格局基本不变。消费锂电池行业发展成熟,下游客户稳定,主要供应商是ATL、 LG 和松下等国际巨头。其中ATL是国际最大的消费锂电池企业,2012-2016年连续5年软包电芯(聚合物)出货量居全球第一,产能超过全球一半,公司在行业拥有绝对话语权,主要客户包括苹果、三星电子等国际顶尖客户。在国内,光宇、力神也把握住了包括手机、平板等智能终端普及的发展机遇,跻身于全球消费锂电企业前列。光宇的软包电池(聚合物)排名世界第五,为惠普和戴尔在内的世界知名数码制造商供应产品。力神的消费类产品竞争力也较强,主要客户包括苹果、三星、LG、惠普、戴尔、华为。

3.2. 高比能推动软包动力迅速发展,电池企业加速布局

3.2.1 软包动力锂电应用加速,LG万向引领全球潮流

软包电池获国际车企高度认可, LG软包独树一帜。由于软包电池安全性能好、能量效率高,雪佛兰Volt、Bolt、日产Leaf、福特(Focus、Fusion、沃尔沃XC90等国际高端车型纷纷采用了软包锂电池,主要供应商是LG、AESC等,LG软包技术国际领先,以自主生产的三元NCM作为正极材料,采用叠片式软包设计后电池能量密度可以提高20%以上,循环寿命可以提高1倍;ASEC软包走锰酸锂路线,相对于三元材料,能量密度、循环性能处于劣势,LG软包动力锂电池技术领先,日产leaf倾向于使用LG软包。

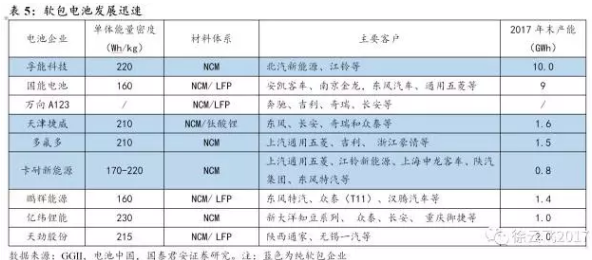

国内车企加快软包应用,万向、孚能科技、国能等厂商占据主流。国内车企在软包动力锂电池应用方面的接纳度在逐步提高,目前客车、乘用车、物流车等方面均出现了相关的配套。国内主流的电动乘用车企如北汽、上汽、众泰、奇瑞等尝试使用软包电池。在10款主流车型的软包电池配套情况中,万向和孚能科技配套车型最多:万向A123配套4款(上汽荣威系列和长安逸动)、孚能科技配套北汽多款车型(北汽EC180、EU260、EX系列等和江铃E200)、CATL、多氟多等都配套了1款车型。此外,国能电池在客车方面配套较多,对安凯客车、南京金龙等主流的电动客车企业进行相关配套和供货,2017年下半年进入上汽通用五菱、江铃等企业的几十款A00车型的供应链。

此外,国能电池在客车方面配套较多,对安凯客车、南京金龙等主流的电动客车企业进行相关配套和供货,2017年下半年进入上汽通用五菱、江铃等企业的几十款A00车型的供应链。

3.2.2. 软包能量密度大幅提升,电池厂商加速布局

三元软包能量密度大幅提升。高工锂电数据显示,截止2017年5月,软包电池单体能量密度超过160wh/kg的企业有14家,部分厂商的软包单体能量密度达到220wh/kg及以上,如孚能科技等,孚能科技PACK后的系统能量密度在140-160wh/kg,远高于补贴能量密度要求,预计其配套稳定的表现将持续促进其他企业在软包动力锂电池方面的研发布局和生产竞争。

技术趋于成熟,动力电池企业加大软包扩产力度。软包电池逐步得到国内车企的认可,孚能科技等厂商看到未来软包电池的发展机会,纷纷开足马力进行扩产,我们统计了主要的9家软包电池企业,预计2017年底软包电池产能将达27GWh。从产能上看,孚能科技、国能电池的软包产能领先同行。从竞争力上来看,万向A123(乘用车为主)、孚能科技(乘用车为主)、国能电池(客车为主)等企业实力较为雄厚,2020年规划产能都在20GWh以上(除万向A123外),此外多氟多、天津捷威、鹏辉能源等企业都有爆发的潜力。

4、铝塑市场为日韩垄断,进口替代空间大

随着软包锂电池需求扩张,2020年我国铝塑膜市场规模将达63亿元。我们根据2017年-2020年的动力储能和3C软包锂电池需求,分别根据动力储能和3C不同类型的铝塑膜价格,计算得出2017-2019 年我国铝塑膜需求为 0.95 亿平、1.27亿平、1.72亿平,2.36 亿平,对应市场空间为31亿元、39亿元、49亿元、63亿元,GAGR为26%。

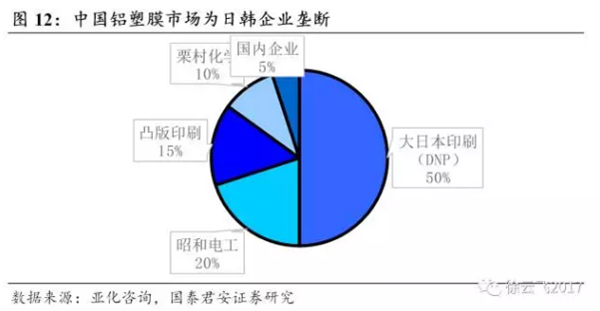

全球铝塑膜市场和技术一直被日韩等少数企业垄断,国产率仅为5%。其中大日本印刷(DNP)、日本昭和电工、日本凸版印刷(T&T)以及韩国栗村掌握了铝塑膜的核心技术并占据绝大部分市场,其中DNP与昭和电工所生产铝塑膜全球市场占有率达 70%左右。国内企业市场份额仅为5%,而且国产铝塑膜主要集中在二、三线消费类锂电企业,以紫江新材料为例,其铝塑膜实际产能约每月50万平米,但90%以上是供给数码锂电企业,我国国产铝塑膜的技术仍有较大的提升空间。

新纶科技、紫江新材等企业将带领国产铝塑膜突围解困,预计2017年国产率将超过10%。2016年8月新纶科技完成对日本凸版印刷(旗下T&T)铝塑膜业务的收购,T&T 工厂目前产能为200 万平/月,并计划在常州新建 300 万平/月产能,预计投产时间为 2017 年底,在工艺及技术都非常稳定后,日本的设备搬迁到常州,并使其产能有200 万平升级到300万平全部达产后总产能将达到600万平,新纶科技将成为国内第一的铝塑膜巨头,并有望继承凸版印刷升级为全球第三的国际化铝塑膜企业。此外,紫江新材料在消费锂电铝塑膜领域深耕多年,有较强的竞争力,其实际产能约每月50万平米铝塑膜,主要客户包括ATL、三星等企业。我们认为在新纶科技的强势带动下,国内铝塑膜企业将逐步提高市场占有率,预计2017年国产率将超过10%,到2020年或达到40%。

风险提示

宏观经济下行风险。经历过 2016 年周期性行业上行以后,2017 年面临着周期性下行的压力,汽车等周期性行业增速可能存在向下调整压力。

新能源汽车政策调整风险。如果补贴政策再次调整,则会导致电池出货量不及预期。

铝塑膜国产化进展不及预期。由于本土企业自身技术和经营的积累不到位,或者国际铝塑膜竞争对手对风险,国产化进程不及预期。

锂电百人会

地址 :上海普陀区祁连山南路2888号(耀光中环大厦)A座15A

电话 :021-6117 0511

邮箱 : lba@lbachina.org